こんにちは。マーリンです。

新年一発目の記事が遅くなりました。実家を満喫してきましたので今日から副業始めです。(笑)本年もよろしくお願いいたします。今年も一緒に資産を増やしていきましょう。

今回は、前回に引き続き超有名投資先のオルカン(正式名称:eMAXIS Slim 全世界株式)の紹介をしたいと思います。今回も前回同様、①オルカンとはどういう投資先なのか?②最有力候補に選らばれる理由③オルカンへの投資のやり方に加えて、④S&P500との違いを紹介します。

①オルカンとはどういう投資先なのか?

オルカン(全世界株式)とは文字通りですが、全世界にある株式会社に投資していることになります。一方で、全世界の全ての会社に投資ているわけではありません。詳しく説明します。

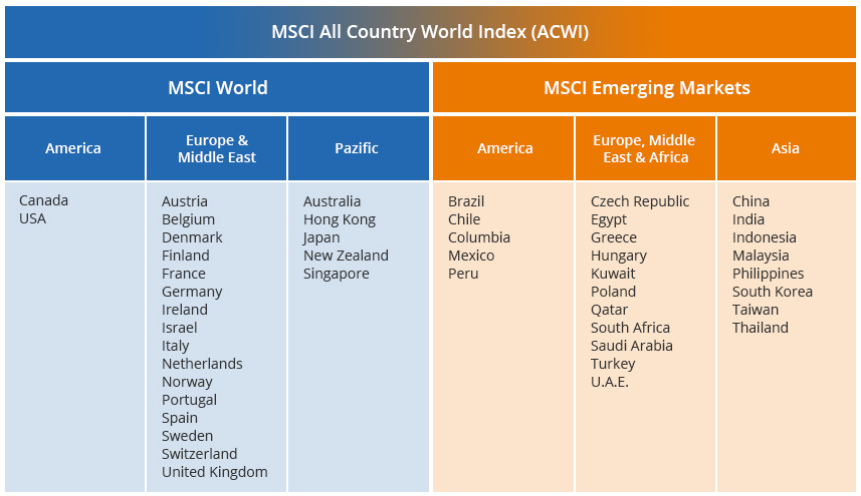

前回のS&P500の説明で投資商品はどんな指数(目標)に連動しようしているかという説明をしましたが、今回のオルカンもとある指数に連動しています。それが、MSCI ACWIです。MSCIはモルガン・スタンレー・キャピタル・インターナショナル社の略称です。そして、ACWIはオール・カントリー・ワールド・インデックスの略称になります。つまり、MSCI社が作っているACWIという指数(目標)になります。このACWIは先進国23か国+新興国24か国の会社が対象となっています(2023年10月現在)。詳細は下図参照。

そして、これらの国の中で上場している約3000銘柄に投資していて、株式市場の時価総額85%をカバーしている指数になります。つまり、金額だけで言えば世界中のほとんど大きな会社に幅広く分散投資している指数ということです。

もちろん、上記約3000銘柄すべてに均等に分散投資しているわけではありません。S&P500と同様に時価総額加重平均を使用しています。人気のある大きな会社ほど投資して、小さな会社には少ししか投資していないということですね。

②最有力候補に選らばれる理由

こちらもS&P500同様、3つの視点で説明します。

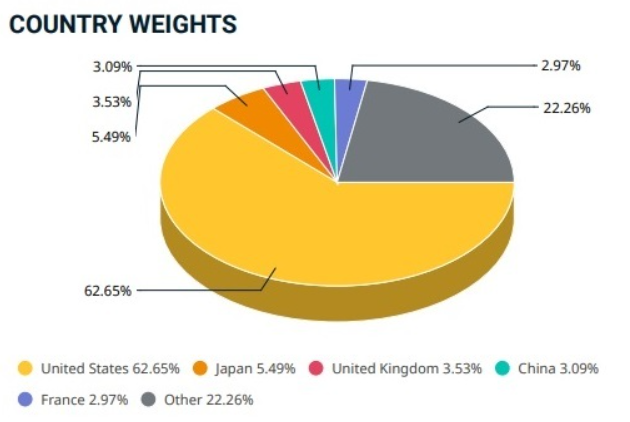

1つ目は、全世界に投資できていることです。当たり前のこと、思われるかもしれませんがここが非常に重要です。現在のオルカンに組み入れられている国はアメリカが最も大きいですが、これはアメリカが経済的に強大だからです(下図参照)。一方でこれは今の話で将来どうなるかはわかりません。10年後は中国、インドがアメリカを抜いているかもしれません。ここは誰にも予測できないですが、どこの国が一番になったとしてもオルカンはカバーすることができます。MSCIが自動的に組み入れ国と比率を調整してくれるので、その心配がいらないのです!本当に楽ですよね。

2つ目は、現代ポートフォリオ理論に乗っ取っていることです。

現在ポートフォリオ理論ってなんやねんという方も多いと思うので簡単に説明すると、非常にバランスの良い銘柄の組み合わせだと適切なリスクで適切なリターンが得られるという理論です。例えば、AさんはPC仕事が得意で人と話すのが苦手とします。一方でBさんはPC仕事が苦手で人と話すのが得意とすると、AさんとBさんが一緒に仕事をすると効率的に仕事が進むと思いませんか?

このようにオルカンは非常にバランスの良い組み合わせとされており、世界経済のピンチや変化にも強いとされています。特に新NISAで商品を長期で運用する場合は有効であることがよくわかると思います。

3つ目は、リターンがある程度高いことです。

バランスが良くてもリターンがあまりなければ投資する意味もないと思います。ですが、オルカンはその点も非常に優秀です。1987年以来の年率は約+8%、ここ10年の年率は約+8.5%にもなります。具体的に言うと、10年で投資したお金が倍になるイメージです。非常に高い利回りといえます。

じゃあ、リスク面はどうなの?となりますが、最大損失はリーマンショック(2008年頃)が起きた際に高値から約60%のマイナスが起きています。半分以下ですね。。。これを高いリスクと捉える方もいるとは思いますが、100年に1度クラスの大暴落です。また、これを含めた上でも1987年以来の年率が約+7%ある(つまり毎年平均+7%)というのは驚異的ですね。私は十分リターンが高い商品と考えています。

以上の3点が、オルカンが最有力候補に選ばれている理由と私は考えています。

③オルカンへの投資のやり方

オルカンは実際はeMAXIS Slim 全世界株式という名称でこれに投資すれば全世界株式に投資していることになります。このオルカンはSBI証券や楽天証券といった大手ネット証券会社で取り扱いされているので上記2つの証券会社であれば問題ありません。

ちなみに、最近楽天証券では、楽天・オールカントリー株式インデックス・ファンド(通称:楽天オルカン)というものができました。こちらは楽天証券でしか購入できませんが、購入することでポイントも得られるということで話題になりました。オルカンと同じMSCI ACWIの指標に連動していて、同程度の信託報酬+ポイントゲットできるのであればこっちでいいのではと思った方も少なくないと思います。結論からお伝えすると、この商品への投資は待ったほうがいいと思っています。まだ、できて間もない投資商品であることから本当に指数に連動できるか不明ですし、楽天証券は近年改悪することが多いため、少々企業信頼度が下がっています。

全世界株式に投資する場合、私はこれまでのファンド運用実績を考えるとeMAXIS Slim 全世界株式がいいと考えます。

④S&P500との違い

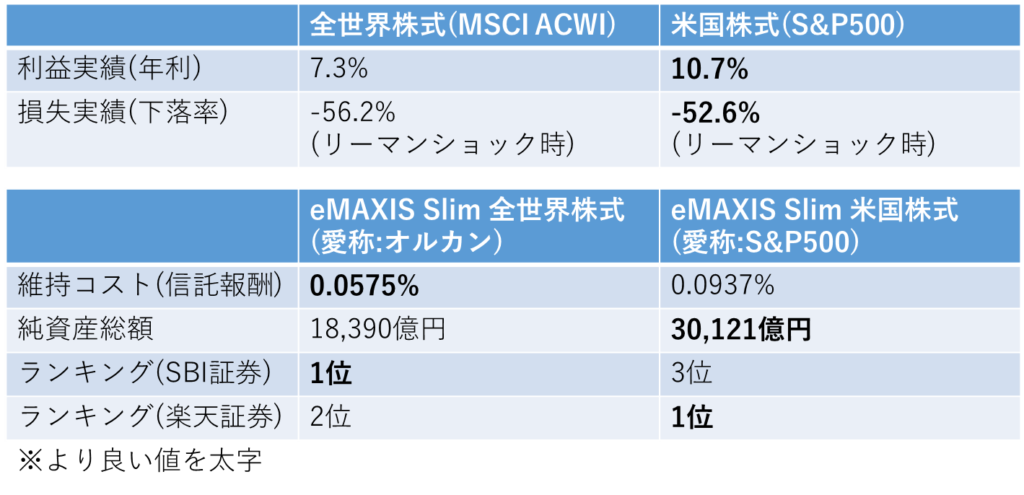

オルカンとS&P500は良く比べられることがあります。どっちに投資すればいいのか?この答えは誰にも分りません。また何を目標とするかによってもどちらを選ぶのかが変わります。そのため、維持コスト、利益実績、損失実績、純資産総額、人気ランキング(SBI証券、楽天証券)を比較してみました。

いかがでしょうか。年利は実績ではS&P500に軍配、下落率もS&P500に軍配となりました。一方で、維持コストはオルカンということになっています。純資産総額はS&P500の圧勝ですね。純資産総額が大きいほど操れるお金が大きくなるため経費が抑えられるため、将来的にも長く運用してもらえる安心材料になりますね。トータルすると、S&P500の方が良いかもしれません。ですが、これはこれまでの実績の話であって来年どうなるかは不明です。ただ判断材料には使えるかなと思いますね。実際、私マーリンもこのeMAXIS Slim米国株式に主に投資しています。

いかがだったでしょうか。今回の記事では、オルカンの特徴、支持される理由、S&P500との違いもお伝えしました。もし不明点があれば連絡ください。新NISAの投資商品を決める際の一助になれば幸いです。皆さんが少しでも資産を増やせるように私もこれからも勉強していく所存ですので、一緒に頑張りましょう!!

次回は、ちょっと話をそらして私の趣味(アニメ)の雑記を書きます(書かせてください)。2023年夏・秋クールアニメの呪術廻戦です。お楽しみに!

では良い一日をお過ごしください。